INFORMACJA O REALIZOWANEJ STRATEGII PODATKOWEJ

SPORZĄDZONA NA PODSTAWIE ART. 27C

USTAWY O PODATKU DOCHODOWYM OD OSÓB PRAWNYCH

Podmiot sporządzający

SIGIT POLAND SP. Z O.O.

Informacja za rok podatkowy trwający od 1 stycznia 2023 do 31 grudnia 2023

I. Wprowadzenie

W związku z ustawowym obowiązkiem sporządzania i podawania do publicznej wiadomości informacji o realizowanej strategii podatkowej za rok podatkowy, zgodnie z art. 27c ustawy o CIT, poniżej zaprezentowano informacje o realizowanej strategii podatkowej za rok podatkowy 2023, z uwzględnieniem charakteru, rodzaju i rozmiaru działalności prowadzonej przez Sigit Poland sp. z o. o. z siedzibą w Skoczowie (Spółka, Podatnik) wpisaną w rejestrze przedsiębiorców Krajowego Rejestru Sądowego, prowadzonego przez Sąd Rejonowy w Bielsku Białej, KRS 0000270860, REGON 240545802, NIP: 2060000720.

W roku 2023 przedmiot podstawowej działalności Spółki nie uległ zmianie i nadal zgodnie z PKD głównym przedmiotem działalności Spółki była produkcja pozostałych wyrobów z tworzyw sztucznych (PKD 22.29.Z).

Niniejsza informacja została sporządzona w oparciu o przepisy art. 27c ustawy o CIT i przedstawia informacje o:

- stosowanych przez Spółkę:

- procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie,

- dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej,

- realizacji przez podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej, wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, o których mowa w art. 86a § 1 pkt 10 Ordynacji podatkowej, z podziałem na podatki, których dotyczą,

- transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4 ustawy o CIT, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym podmiotami niebędącymi rezydentami podatkowymi Rzeczypospolitej Polskiej,

- planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o CIT,

- złożonych przez podatnika wnioskach o wydanie:

- ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej,

- interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej,

- wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o VAT,

- wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym,

- dokonywanych rozliczeniach podatkowych podatnika na terytoriach lub w krajach stosujących szkodliwą konkurencję podatkową wskazanych w aktach wykonawczych wydanych na podstawie art. 11j ust. 2 ustawy o CIT i na podstawie art. 23v ust. 2 ustawy o PIT oraz w obwieszczeniu ministra właściwego do spraw finansów publicznych wydanym na podstawie art. 86a § 10 Ordynacji podatkowej – z wyłączeniem informacji objętych tajemnicą handlową, przemysłową, zawodową lub procesu produkcyjnego.

II. Informacja o stosowanych przez Podatnika procesach oraz procedurach dotyczących zarządzania wykonywaniem obowiązków wynikających z przepisów prawa podatkowego i zapewniających ich prawidłowe wykonanie

Spółka jest podmiotem prowadzącym działalność gospodarczą na rynku krajowym oraz rynkach zagranicznych. Pełniąc role podatnika oraz płatnika podatków dąży do realizacji swoich obowiązków zgodnie z przepisami prawa podatkowego. Sigit Poland Sp. z o.o. dokłada wszelkich starań aby organizacja i wewnętrzne zasady funkcjonowania działu księgowego w pełni pozwalały na prawidłowe i terminowe wypełnianie obowiązków podatkowych zarówno w roli podatnika jak i płatnika poszczególnych podatków.

Procedury stosowane w Spółce mają charakter zarówno pisany jak i niepisany. Spółka starając się zabezpieczyć swoją pozycję podatkową stosuje się do interpretacji ogólnych prawa podatkowego, stosuje objaśnienia podatkowe oraz kieruje się utrwaloną praktyką interpretacyjną organów Krajowej Administracji Skarbowej. W przypadku zidentyfikowania ryzyka podatkowego lub w przypadku niepewności lub złożoności, Spółka zasięga porady wykwalifikowanych doradców podatkowych.

W roku 2023 w Spółce stosowane były m.in. następujące procesy i procedury:

– Procedura rozliczania podatku VAT

– Proces weryfikacji w zakresie cen transferowych

– Proces rozliczania podatku dochodowego od osób prawnych realizowany przez pracowników Spółki, w przypadku skomplikowanych rozliczeń przy wsparciu zewnętrznych doradców podatkowych

– Proces kalkulacji zaliczek na podatek dochodowy od osób fizycznych wykonywany był przez zewnętrzny podmiot, wyspecjalizowany w obsłudze procesów kadrowo-płacowych

– Procedura WHT – dochowanie należytej staranności (podatek u źródła)

– Polityka Rachunkowości

Spółka korzysta z programów komputerowych i innych narzędzi informatycznych, które wspomagają pracowników działu księgowego w prawidłowym i terminowym wypełnianiu obowiązków Spółki na gruncie podatkowym.

III. Informacje o stosowanych przez Spółkę dobrowolnych formach współpracy z organami Krajowej Administracji Skarbowej

W roku podatkowym zakończonym 31 grudnia 2023 r. Spółka nie była stroną umowy o współdziałanie, o której mowa w dziale IIb Ordynacji podatkowej z organami Krajowej Administracji Skarbowej. Kadra Zarządzająca Spółki oraz jej pracownicy wykazują się profesjonalną i otwartą postawą w kontaktach z organami podatkowymi, kierując się etyką zawodową oraz przepisami prawa.

IV. Informacja odnośnie realizacji przez Podatnika obowiązków podatkowych na terytorium Rzeczypospolitej Polskiej, wraz z informacją o liczbie przekazanych Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych, o których mowa w art. 86a par.1 pkt 10 ustawy z dnia 29 sierpnia 1997 r. – Ordynacja Podatkowa, z podziałem na podatki, których dotyczą.

Spółka jest polskim rezydentem podatkowym; w roku 2023 realizowała obowiązki podatkowe na terytorium Rzeczypospolitej Polskiej w zakresie:

– podatku dochodowego od osób prawnych – jako podatnik i płatnik;

– podatku dochodowego od osób fizycznych – jako płatnik;

– podatku VAT;

– podatku od nieruchomości.

W roku 2023 Spółka nie zidentyfikowała uzgodnień spełniających definicję schematu podatkowego w rozumieniu odpowiednich przepisów prawa podatkowego, a także nie otrzymała

informacji od innych podmiotów, aby jakiekolwiek działania Spółki były częścią schematu podatkowego.

W związku z tym Spółka nie przekazała Szefowi Krajowej Administracji Skarbowej informacji o schematach podatkowych.

V. Informacje o transakcjach z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4 ustawy o podatku dochodowym od osób prawnych, których wartość przekracza 5% sumy bilansowej aktywów w rozumieniu przepisów o rachunkowości, ustalonych na podstawie ostatniego zatwierdzonego sprawozdania finansowego spółki, w tym podmiotami niebędącymi rezydentami podatkowymi Rzeczypospolitej Polskiej.

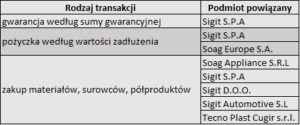

Spółka zrealizowała w roku podatkowym następujące transakcje z podmiotami powiązanymi w rozumieniu art. 11a ust. 1 pkt 4 ustawy o CIT, których wartość przekroczyła 5% sumy bilansowej aktywów:

VI. Informacja o planowanych lub podejmowanych przez podatnika działaniach restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych podatnika lub podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o CIT.

W roku podatkowym Spółka nie podejmowała działań restrukturyzacyjnych mogących mieć wpływ na wysokość zobowiązań podatkowych Spółki lub jej podmiotów powiązanych w rozumieniu art. 11a ust. 1 pkt 4 ustawy o CIT.

VII. Informacja o złożonych przez Podatnika wnioskach o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej

Spółka nie złożyła w roku podatkowym wniosku o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14a § 1 Ordynacji podatkowej.

VIII. Informacja o złożonych przez Podatnika wnioskach o wydanie interpretacji przepisów prawa podatkowego, o której mowa w art. 14b Ordynacji podatkowej

Spółka nie złożyła w roku podatkowym wniosku o wydanie ogólnej interpretacji podatkowej, o której mowa w art. 14b Ordynacji podatkowej.

IX. Informacja o złożonych przez Podatnika wnioskach o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o VAT

Spółka nie złożyła w roku podatkowym wniosku o wydanie wiążącej informacji stawkowej, o której mowa w art. 42a ustawy o VAT.

X. Informacja o złożonych przez Podatnika wnioskach o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym

Spółka nie złożyła w roku podatkowym wniosku o wydanie wiążącej informacji akcyzowej, o której mowa w art. 7d ust. 1 ustawy o podatku akcyzowym.

XI. Informacje dotyczące dokonywania rozliczeń podatkowych podatnika na terytoriach lub w krajach stosujących szkodliwą konkurencję podatkową wskazanych w aktach wykonawczych wydanych na podstawie art. 11j ust. 2 ustawy o CIT i na podstawie art. 23v ust. 2 ustawy o PIT oraz w obwieszczeniu ministra właściwego do spraw finansów publicznych wydanym na podstawie art. 86a § 10 Ordynacji podatkowej

W roku 2023 Spółka nie dokonywała rozliczeń podatkowych na terytoriach lub w krajach stosujących szkodliwą konkurencję.